Когда наступает время, когда физическая активность постепенно заменяется наблюдением за молодым поколением, для многих человек наступает важный этап жизни — пенсия. Этот период, исполненный гордости за прошедшие годы и радости от предстоящих изменений, требует особых навыков и знаний для достижения стабильности и преуспевания. Каким образом можно обеспечить финансовую независимость и сохранить уверенность в будущем?

Секрет финансовой стабильности в пожилом возрасте может быть представлен в одном слове — управление. Управление доходами, управление расходами, управление инвестициями. Но это не просто процесс, это искусство, требующее внимания к деталям и наличия стратегии. Чтобы обеспечить стабильность в преклонном возрасте, необходимо принять решения, основанные на просчете и предвидении.

Сбережения — это основной камень успеха в пенсионном возрасте. Умелое управление финансами, осознанное планирование и внимание к каждому доллару — это ключевые составляющие, которые помогут создать надежное и стабильное финансовое будущее. Для достижения этой цели необходимо осознать важность инвестиций и разнообразить свой портфель, чтобы минимизировать риски и получать стабильный доход.

Пенсионные накопления: эффективные стратегии для финансовой устойчивости в зрелом возрасте

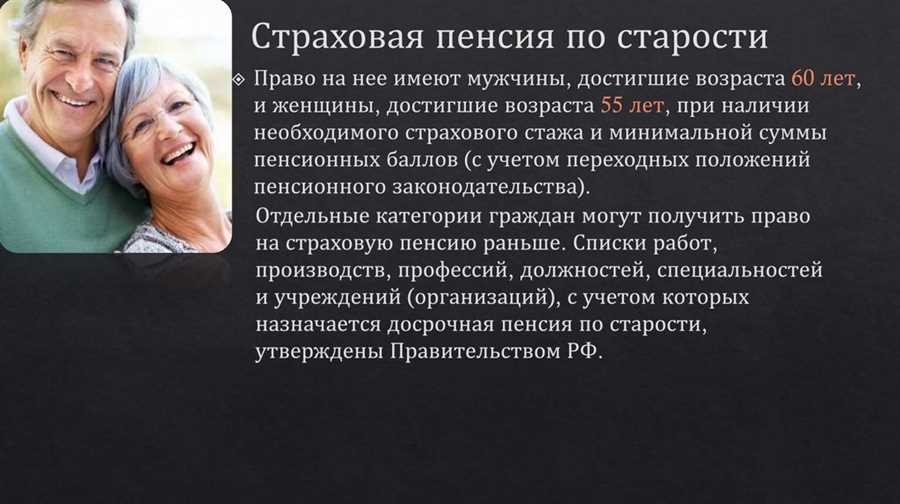

Пенсионные накопления — это область, требующая серьезного внимания и планирования. Одной из главных задач является осознание возможностей, доступных для создания резервов на старость. Это может включать различные виды пенсионных счетов, инвестиционные фонды и страховые продукты, а также дополнительные источники дохода, которые помогут обеспечить финансовую стабильность в годы после выхода на пенсию.

Ключевым моментом при пенсионном накоплении является выбор оптимальной стратегии инвестирования. Варианты здесь многообразны и могут включать как консервативные, низкорисковые инвестиции, гарантирующие сохранение капитала, так и более агрессивные стратегии, направленные на повышение доходности. Кроме того, важно учитывать факторы, такие как ожидаемая длительность инвестиций, уровень доходности и желаемый уровень риска.

Необходимо также учитывать влияние инфляции при планировании пенсионных накоплений. Повышение уровня жизни и изменение цен на товары и услуги могут оказывать значительное воздействие на финансовое положение пенсионера. Поэтому важно разработать стратегию, которая учитывает инфляцию и позволяет защитить накопленные средства от ее влияния на протяжении всего периода пенсионного обеспечения.

Кроме пенсионных накоплений, важным аспектом финансовой стабильности в зрелом возрасте является дополнительный заработок. Современные возможности предоставляют пенсионерам широкий выбор дополнительных источников дохода, начиная от работы по найму до предоставления услуг или развития своего бизнеса. Умение оценить свои навыки, определить целевую аудиторию и использовать доступные возможности поможет обеспечить дополнительный финансовый поток в пожилом возрасте.

Кроме того, стоит рассмотреть будущие расходы на медицину. Сохранение здоровья и обеспечение качественного медицинского обслуживания требует дополнительных финансовых ресурсов. Поэтому важно иметь представление о возможных расходах на медицинское обслуживание и спланировать резервы, которые позволят преодолеть эти затраты без значительных трудностей.

В эпоху информационных технологий доступны множество практических советов по эффективному управлению пенсионными финансами. Они могут включать в себя советы по оптимизации расходов, управлению долгами, использованию налоговых льгот и других стратегий, которые помогут добиться финансовой стабильности и уверенности в зрелом возрасте.

Возможности пенсионного накопления

В данном разделе представлены различные стратегии и методы, которые помогут вам создать долгосрочный финансовый план для обеспечения комфортной жизни в пожилом возрасте.

Здесь вы найдете рекомендации по инвестированию с целью увеличения вашего капитала и заработка на пенсии. Рассмотрим различные варианты и способы использования своих финансовых ресурсов для получения стабильного дохода в будущем.

Один из способов – инвестиции в различные финансовые инструменты, такие как акции, облигации, недвижимость и др. Рассмотрим преимущества и риски каждого из них, а также научимся составлять инвестиционный портфель, сбалансированный по степени доходности и риска.

Также будет рассмотрена возможность использования средств от пенсионного накопления для создания собственного бизнеса или дополнительного заработка. Вы узнаете о различных сферах деятельности, где вы сможете применить свои навыки и опыт для достижения финансовой независимости.

Важным аспектом в планировании пенсионного накопления является учет инфляции. Мы рассмотрим методы, позволяющие учесть рост цен на товары и услуги, чтобы сохранить покупательскую способность ваших накоплений.

Кроме того, статья предлагает ряд практических советов по эффективному управлению пенсионными финансами. Здесь будут описаны различные стратегии снижения расходов, управления долгами и оптимизации текущего финансового положения.

Все эти темы позволят вам разработать индивидуальный и гибкий план пенсионного накопления, учитывая ваши особенности, потребности и цели.

Стратегии инвестирования для будущего

В данном разделе мы рассмотрим различные подходы к инвестированию, которые могут помочь обеспечить финансовую независимость и стабильность в будущем. Инвестирование представляет собой деятельность, направленную на умножение сбережений и создание долгосрочной финансовой базы, а также обеспечение устойчивости в период пенсионного возраста.

- Диверсификация портфеля инвестиций. Это одна из ключевых стратегий, которая заключается в распределении инвестиций между различными активами: акциями, облигациями, недвижимостью и другими инструментами. Такой подход помогает снизить риски и повысить доходность.

- Долгосрочные инвестиции. В основе этой стратегии лежит идея, что долгосрочные инвестиции способны принести большую прибыль, чем краткосрочные. Кроме того, они позволяют сглаживать колебания рынка и обеспечить стабильность доходов в пенсионном возрасте.

- Инвестирование в надежные компании. При выборе акций для инвестиций рекомендуется обращать внимание на финансовое состояние и перспективы развития компании. Инвестирование в стабильные и прибыльные компании может обеспечить стабильный доход и рост капитала.

- Инвестиции в образование и саморазвитие. Повышение квалификации и развитие своих навыков помогут создать дополнительные источники дохода в пожилом возрасте. Инвестиции в себя сегодня могут принести значительную выгоду в будущем.

Основными принципами успешного инвестирования являются рациональность, диверсификация и долгосрочность. Важно не только правильно выбрать инвестиционные инструменты, но и постоянно следить за рынком, анализировать изменения и грамотно реагировать на них. Принятие информированных решений и умение адаптироваться к новым условиям являются залогом успешного управления пенсионными финансами.

Как учесть инфляцию при планировании пенсионных накоплений

Учитывая инфляцию, необходимо разрабатывать стратегию, которая обеспечит рост ваших пенсионных накоплений в соответствии с ростом цен. Одними из наиболее эффективных инструментов для защиты от инфляции являются инвестиции, такие как акции и облигации.

Инвестирование может помочь сохранить и даже увеличить реальную стоимость вашего пенсионного капитала. Но необходимо помнить, что инвестиции всегда сопряжены с определенными рисками, поэтому необходимо проводить тщательный анализ и выбирать соответствующие инвестиционные инструменты.

Кроме инвестирования, также важно предусмотреть возможности дополнительного заработка в пожилом возрасте. Пенсионные накопления могут не всегда быть достаточными для обеспечения комфортной жизни. Поэтому, имея дополнительный источник дохода, вы можете более свободно распоряжаться своими средствами и справляться с возросшими расходами на медицину или другие нужды.

Оценка будущих расходов на медицину также является важным аспектом при планировании пенсионных накоплений. Стоимость медицинских услуг постоянно растет, поэтому необходимо учитывать возможность увеличения расходов на медицину в будущем и своевременно предусматривать необходимые финансовые ресурсы.

Важно помнить, что эффективное управление пенсионными финансами требует постоянного контроля и анализа. Регулярное обновление инвестиционной стратегии и просмотр текущих рыночных условий помогут вам достичь финансовой стабильности в пожилом возрасте.

Возможности дополнительного заработка в пожилом возрасте

С поступлением в пожилой возраст многим людям становится важным обеспечить себя финансово и быть готовым к неожиданным расходам, особенно на медицинские услуги. Это может быть вызвано высокой инфляцией, нехваткой пенсионных накоплений или просто желанием иметь дополнительные возможности для свободного распоряжения своими средствами.

В данном разделе статьи рассмотрим различные возможности для получения дополнительного дохода в пожилом возрасте.

Первой возможностью является попытка найти работу на парт-тайм или фриланс-базе, что позволит вам активно участвовать в профессиональной деятельности и одновременно получать дополнительный доход. К примеру, вы можете стать консультантом в своей отрасли, вести онлайн-курсы, оказывать помощь в организации различных мероприятий и т.д. Эти возможности позволяют сохранить активность и получать дополнительные финансовые средства.

Второй вариант – создать свой небольшой бизнес. Это может быть магазин, предоставление услуги с использованием вашего опыта и знаний, либо другие виды предпринимательской деятельности, которые могут стать источником стабильного дополнительного дохода. Важно оценить свои возможности, интересы и ресурсы, чтобы выбрать подходящий вид бизнеса.

Кроме того, можно воспользоваться возможностями интернета, чтобы получать доход. Создание и продвижение своего блога, разработка и продажа собственных товаров или услуг, участие в партнерских программах – все это позволяет получать прибыль в пожилом возрасте. Важно выбрать сферу, в которой вы обладаете экспертизой и находитесь в комфортной зоне, чтобы успешно преуспеть.

Не стоит забывать о накоплениях, которые также могут стать источником дополнительного дохода в пожилом возрасте. Разнообразные инвестирования и правильное планирование финансов позволяют получать стабильные доходы и снижать риски.

В конце статьи, не забудьте предложить читателям практические советы и рекомендации по эффективному управлению финансами в пожилом возрасте, чтобы они могли осуществить свои планы, обеспечиваться финансово и наслаждаться жизнью без лишних забот о деньгах.

Как правильно оценить свои будущие расходы на медицину

Оценка будущих расходов на медицину – необходимая задача для достижения финансовой устойчивости в пожилом возрасте. Каким путем Вам следовать при планировании своих финансов в данной области?

Во-первых, стоит проанализировать состояние своего здоровья и учесть возможность развития различных заболеваний, которые могут потребовать дополнительных расходов на медицинское обслуживание. Используйте статистические данные и советы специалистов, чтобы оценить свои риски по здоровью в ближайшие годы.

Во-вторых, примите во внимание инфляцию в медицинском секторе. С каждым годом стоимость медицинских услуг и лекарств возрастает. Подумайте о том, насколько вырастут цены на медицинское обслуживание в течение вашего пенсионного возраста, и постарайтесь учесть эти факторы при планировании своих расходов.

Также, обратите внимание на возможные профилактические и регулярные медицинские осмотры, которые могут помочь во время выявить потенциальные проблемы здоровья в самом раннем стадии, когда их лечение еще более доступно и эффективно. Учтите, что некоторые из этих услуг могут не включаться в обязательное медицинское страхование, поэтому необходимо планировать финансовые резервы для их оплаты.

Не забывайте также о возможность дополнительного медицинского страхования, которое может предоставить вам дополнительное покрытие в случае непредвиденных затрат. Исследуйте рынок страховых продуктов и сравните различные варианты, чтобы выбрать наиболее подходящий для ваших потребностей.

В целом, оценка будущих расходов на медицину требует внимательного подхода и планирования. Предвидеть возможные проблемы и затраты, быть готовым к изменениям и учесть возможность инфляции в медицинском секторе – важные шаги для обеспечения финансовой стабильности и здоровья в преклонном возрасте.

Практические советы по эффективному управлению пенсионными финансами

Для успешного управления пенсионными финансами следует принять во внимание следующие рекомендации. Во-первых, регулярное отслеживание финансового состояния и составление бюджета. Подробное изучение ваших доходов и расходов позволит вам определить, какая часть доходов может быть отложена на будущее и какие расходы требуют сокращения. Важно учесть возможные изменения в долгосрочной перспективе, такие как инфляция и рост стоимости жизни. Также, рекомендуется вкладывать средства в различные инвестиционные инструменты с целью получения стабильного дохода в пожилом возрасте.

Во-вторых, рассмотрите возможность дополнительного заработка. Приобретение дополнительных навыков и участие в дополнительной работе могут стать важным источником дополнительного дохода, который поможет обеспечить ваш финансовый комфорт в пенсионные годы. Рассмотрите различные варианты работы, такие как фриланс, консалтинг или предоставление услуг.

Третьим важным аспектом управления пенсионными финансами является оценка будущих расходов на медицину. В старости здоровье играет особенно важную роль, поэтому стоит задуматься о том, какие медицинские услуги вам могут понадобиться и сколько они будут стоить. Возможно, вам потребуется приобретение страховки или формирование резерва средств на случай медицинских расходов.